Новые правила разработаны с целью замены действующего порядка заполнения расчетных документов на перечисление налогов, утвержденного Приказом Минфина России от 24.11.2004 N 106н.

Поле КБК - показатель кода бюджетной классификации. │

│ Поле ОКТМО - значение кода ОКТМО территории муниципального образования. │

│ Поле 106 - основание платежа, которое может принимать следующие значения: │

│ ТП - платежи текущего года; │

│ ЗД - добровольное погашение задолженности по истекшим налоговым │

│периодам при отсутствии требования об уплате налогов (сборов) от налогового органа; │

│ ТР - погашение задолженности по требованию об уплате налогов (сборов) от налогового органа; │

│ РС - погашение рассроченной задолженности; │

│ ОТ - погашение отсроченной задолженности; │

│ АП - погашение задолженности по акту проверки; │

│ АР - погашение задолженности по исполнительному документу. │

│ Поле 107 - налоговый период, за который уплачивается налог (сбор), или конкретная дата уплаты налога (сбора) - "число.месяц.год". │

│ Поле 110 - тип платежа, который может принимать следующие значения: │

│ "ПЕ" - уплата пени; "ПЦ" - уплата процентов; при уплате налога, сбора, платежа, пошлины, взноса, аванса (предоплаты), налоговых санкций, установленных Налоговым кодексом Российской Федерации, административных штрафов, иных штрафов, установленных соответствующими законодательными или иными нормативными актами, в поле 110 указывается значение ноль │("0"). │

│ Поле 101 - статус имеет одно из следующих значений: │

│ 02 - налоговый агент; │

│ 09 - индивидуальный предприниматель; │

│ 10 - нотариус, занимающийся частной практикой; │

│ 11 - адвокат, учредивший адвокатский кабинет; │

│ 12 - глава крестьянского (фермерского) хозяйства; │

│ 13 - иное физическое лицо; │

│ 14 - физическое лицо - плательщик отмененного единого социального налога и страховых взносов, производящий выплаты физическим лицам. │

└─────────────────────────────────────────────────────────────────────────┘

ПРАВИЛА

УКАЗАНИЯ ИНФОРМАЦИИ, ИДЕНТИФИЦИРУЮЩЕЙ ПЛАТЕЖ,

В РАСПОРЯЖЕНИЯХ О ПЕРЕВОДЕ ДЕНЕЖНЫХ СРЕДСТВ В УПЛАТУ НАЛОГОВ, СБОРОВ И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТНУЮ СИСТЕМУ РОССИЙСКОЙ ФЕДЕРАЦИИ, АДМИНИСТРИРУЕМЫХ НАЛОГОВЫМИ ОРГАНАМИ

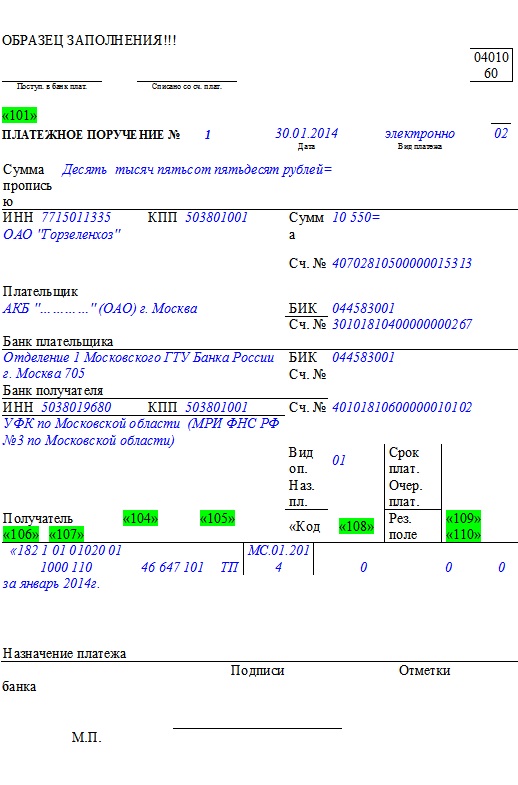

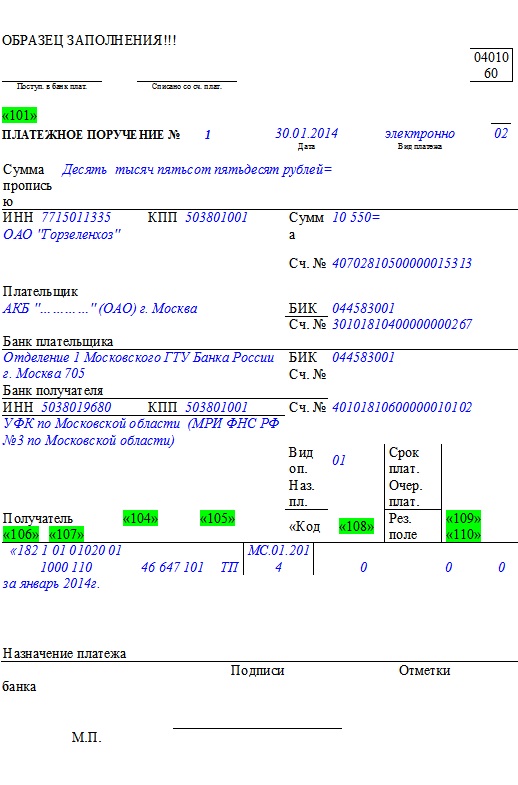

1. Настоящие Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами, определяют порядок указания информации в реквизитах "104" - "110", "Код" и "Назначение платежа" при составлении распоряжений о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (далее - налоги, сборы и иные платежи).

2. При составлении распоряжения о переводе денежных средств в бюджетную систему Российской Федерации в реквизитах "104" - "110" и "Код" указывается информация в порядке, установленном пунктами 5 - 13 Правил.

При невозможности указать конкретное значение показателя в реквизитах "106" - "110" и "Код" распоряжения указывается ноль "0".

3. В реквизите "104" распоряжения указывается значение КБК.

4. В реквизите "105" распоряжения указывается значение кода ОКТМО, присвоенного территории муниципального образования. При уплате налогового платежа на основании налоговой декларации (расчета) в реквизите "105" указывается код ОКТМО в соответствии с данной налоговой декларацией (расчетом).

5. В реквизите "106" распоряжения указывается значение основания платежа, который имеет 2 знака и может принимать следующие значения:

"ТП" - платежи текущего года;

"ЗД" - добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

"БФ" - текущие платежи физических лиц - клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

"ТР" - погашение задолженности по требованию налогового органа об уплате налогов (сборов);

"РС" - погашение рассроченной задолженности;

"ОТ" - погашение отсроченной задолженности;

"РТ" - погашение реструктурируемой задолженности;

"ВУ" - погашение отсроченной задолженности в связи с введением внешнего управления;

"ПР" - погашение задолженности, приостановленной к взысканию;

"АП" - погашение задолженности по акту проверки;

"АР" - погашение задолженности по исполнительному документу;

"ИН" - погашение инвестиционного налогового кредита;

"ТЛ" - погашение учредителем (участником) должника, собственником имущества должника - унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в деле о банкротстве;

"РК" - погашение должником задолженности, включенной в реестр требований кредиторов в ходе процедур, применяемых в деле о банкротстве;

"ЗТ" - погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

В случае указания в реквизите "106" распоряжения значения ноль ("0") налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах.

8. В реквизите "107" распоряжения указывается значение показателя налогового периода, который имеет 10 знаков, восемь из которых имеют смысловое значение, а два являются разделительными знаками и заполняются точками (".").

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты налогового платежа, установленной законодательством о налогах и сборах, которая указывается следующим образом:

"МС" - месячные платежи;

"КВ" - квартальные платежи;

"ПЛ" - полугодовые платежи;

"ГД" - годовые платежи.

В 4-м и 5-м знаках показателя налогового периода для месячных платежей проставляется номер месяца текущего отчетного года, для квартальных платежей - номер квартала, для полугодовых - номер полугодия.

Номер месяца может принимать значения от 01 до 12, номер квартала - от 01 до 04, номер полугодия - 01 или 02.

В 3-м и 6-м знаках показателя налогового периода в качестве разделительных знаков проставляются точки (".").

В 7 - 10 знаках показателя налогового периода указывается год, за который производится уплата налога.

Образцы заполнения показателя налогового периода:

"МС.02.2003"; "КВ.01.2003"; "ПЛ.02.2003"; "ГД.00.2003".

При уплате налогового платежа один раз в год 4-й и 5-й знаки показателя налогового периода заполняются нулями ("0"). Если законодательством о налогах и сборах по годовому платежу предусматривается более одного срока уплаты налогового платежа и установлены конкретные даты уплаты налога (сбора) для каждого срока, то в показателе налогового периода указываются эти даты.

Налоговый период указывается для платежей текущего года, а также в случае самостоятельного обнаружения ошибки в ранее представленной декларации и добровольной уплаты доначисленного налога (сбора) за истекший налоговый период при отсутствии требования об уплате налогового платежа от налогового органа. В показателе налогового периода следует указать тот налоговый период, за который осуществляется уплата или доплата налогового платежа;

при погашении отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию об уплате налогового платежа от налогового органа или погашении задолженности в связи с введением внешнего управления в показателе налогового периода форматом "день.месяц.год" указывается конкретная дата (например: "05.09.2003"), которая взаимосвязана с показателем основания платежа и может обозначать, если показатель основания платежа имеет значение:

"ТР" - срок уплаты, установленный в требовании налогового органа об уплате налогов (сборов);

"РС" - дата уплаты части рассроченной суммы налога в соответствии с установленным графиком рассрочки;

"ОТ" - дата завершения отсрочки;

"РТ" - дата уплаты части реструктурируемой задолженности в соответствии с графиком реструктуризации;

"ВУ" - дата завершения внешнего управления;

"ПР" - дата завершения приостановления взыскания;

"ИН" - дата уплаты части инвестиционного налогового кредита.

В случае осуществления платежа с целью погашения задолженности по акту проведенной проверки ("АП") или исполнительному документу ("АР") в показателе налогового периода указывается ноль ("0").

В случае досрочной уплаты плательщиком налогового платежа в показателе налогового периода указывается первый предстоящий налоговый период, за который должна производиться уплата налога (сбора).

9. В реквизите "108" распоряжения указывается номер документа, который в зависимости от значения показателя основания платежа может принимать следующий вид, если показатель основания платежа имеет значение:

"ТР" - номер требования налогового органа об уплате налога (сбора);

"РС" - номер решения о рассрочке;

"ОТ" - номер решения об отсрочке;

"РТ" - номер решения о реструктуризации;

"ВУ" - номер дела или материала, рассмотренного арбитражным судом;

"ПР" - номер решения о приостановлении взыскания;

"АП" - номер решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

"АР" - номер исполнительного документа и возбужденного на основании его исполнительного производства;

"ИН" - номер решения о предоставлении инвестиционного налогового кредита;

"ТЛ" - номер определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

"РК" - номер реестра дела о банкротстве.

При указании в показателе номера документа соответствующей информации знак "N" не проставляется.

При уплате текущих платежей или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налогового платежа (показатель основания платежа имеет значение "ТП" или "ЗД") в показателе номера документа указывается ноль ("0").

При составлении плательщиком - физическим лицом - клиентом банка (владельцем счета) распоряжения на уплату налоговых платежей на основании налоговой декларации в реквизите "108" указывается ноль ("0").

10. В реквизите "109" распоряжения указывается значение даты документа, которое состоит из 10 знаков и имеет формат даты :первые два знака обозначают календарный день (могут иметь значения от 01 до 31), 4-й и 5-й знаки - месяц (значения от 01 до 12), знаки с 7-го по 10-й обозначают год, в 3-м и 6-м знаках в качестве разделительных проставляются точки (".").

При этом для текущих платежей (значение показателя основания платежа равно "ТП") в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации плательщиком налоговых платежей (уполномоченным лицом).

В случае добровольного погашения задолженности по истекшим налоговым (отчетным) периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно "ЗД") в показателе даты документа указывается ноль ("0").

Для платежей, по которым уплата производится в соответствии с требованием об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно "ТР"), в показателе даты документа указывается дата требования.

При погашении отсроченной, рассроченной, реструктурируемой задолженности, погашении приостановленной к взысканию задолженности, погашении задолженности по требованию об уплате налогового платежа от налогового органа или погашении задолженности в связи с введением внешнего управления, инвестиционного налогового кредита, при уплате по результатам налоговых проверок, а также при погашении задолженности на основании исполнительных документов в показателе даты документа указывается, если показатель основания платежа принимает значение:

"РС" - дата решения о рассрочке;

"ОТ" - дата решения об отсрочке;

"РТ" - дата решения о реструктуризации;

"ПР" - дата решения о приостановлении взыскания;

"ВУ" - дата принятия арбитражным судом решения о введении внешнего управления;

"АП" - дата решения о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

"АР" - дата вынесения исполнительного документа и возбужденного на его основании исполнительного производства;

"ИН" - дата решения о предоставлении инвестиционного налогового кредита;

"ТЛ" - дата определения арбитражного суда об удовлетворении заявления о намерении погасить требования к должнику;

"РК" - дата реестра требований кредиторов.

При составлении плательщиком - физическим лицом - клиентом банка (владельцем счета) распоряжения на уплату налоговых платежей на основании налоговой декларации в реквизите "109" указывается дата представления данной декларации в налоговый орган либо при отправке налоговой декларации по почте - дата отправки почтового отправления.

При составлении кредитной организацией (филиалом кредитной организации) распоряжения о переводе денежных средств, перечисленных из бюджетной системы Российской Федерации, не зачисленных на счета получателей и подлежащих возврату в бюджетную систему Российской Федерации, в реквизите "109" распоряжения указывается дата распоряжения о переводе денежных средств, денежные средства по которому не зачислены получателю.

11. В реквизите "110" распоряжения указывается показатель типа платежа, который имеет два знака и может принимать следующие значения:

"ПЕ" - уплата пени;

"ПЦ" - уплата процентов.

При уплате налога (сбора), в том числе авансового платежа, взноса, налоговых санкций, установленных Налоговым кодексом Российской Федерации, административных и иных штрафов, а также иных платежей, администрируемых налоговыми органами, в реквизите "110" указывается значение "0".

Поле «101» - статус имеет одно из следующих значений:

02-налоговый агент;

09 - индивидуальный предприниматель;

10 - нотариус, занимающийся частной практикой;

11 - адвокат, учредивший адвокатский кабинет;

12 - глава крестьянского (фермерского) хозяйства;

13 - иное физическое лицо;

14 - физическое лицо - плательщик отмененного единого социального налога и страховых взносов, производящий выплаты физическим лицам.